【中小企業の銀行対策】損益分岐点をクリアするだけではキャッシュアウトが続く理由とは?

今日は、中小企業の銀行対策として、損益分岐点を目指すだけでは返済原資が確保できない理由について考えます。

今日の論点は以下の2点。

1 損益分岐点では借入金の返済は困難である

2 返済原資の確保によって会社経営は安定する

どうぞ、ご一読下さい。

1 損益分岐点では借入金の返済は困難である

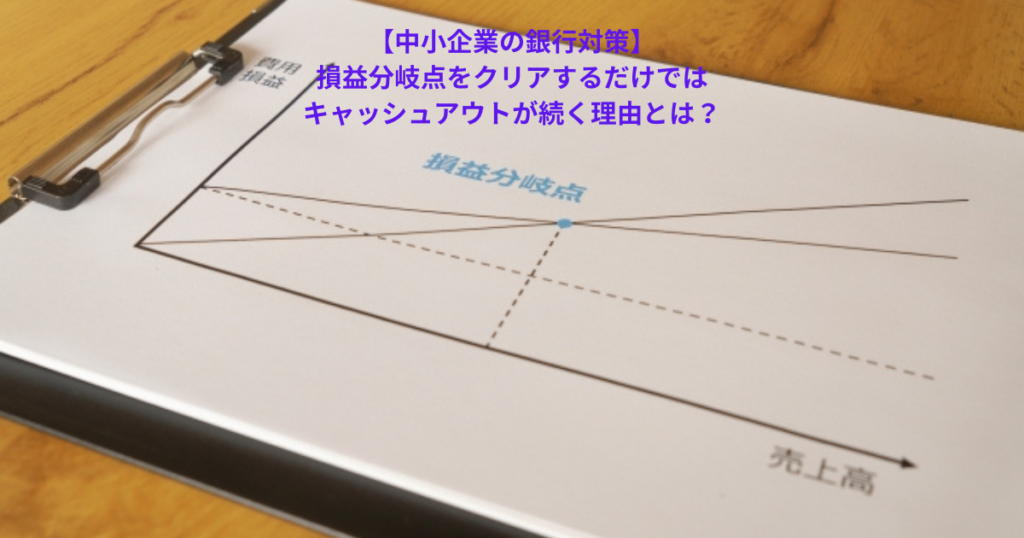

会社の経営状態を示す指標の一つに、「損益分岐点」があります。

費用を固定費と変動に分別した上で、売上と費用が同額で、利益がゼロ円になる売上高のことを「損益分岐点」と言います。

確かに、多くの会計事務所が損益分岐点を顧問先に提示していることで、少なからぬ中小企業経営者が「損益分岐点」の売上高を目指すことをKPIにしているように見受けられます。

確かに、損益分岐点の売上高を確保することで、赤字決算を回避することができます。

ただし、損益分岐点の売上高でヨシとすべき会社の条件は、「無借金経営であること」です。

支払利息は、PLの営業外費用に計上されますが、借入金の元本返済分は、当たり前ですが、PL上には出てきません。

金融機関からの借入金があって、毎月、返済負担があるほとんどの中小企業では、損益分岐点を維持しようとすると、元本返済相当分のキャッシュアウトが月次で発生してしまいます。

長期借入金の月次元本返済は、利益の中から償還していくものです。

損益分岐点を維持しているだけでは、近い将来、返済のためのニューマネーの調達が必要となるか、もしくは、リスケジュールに追い込まれてしまいます。

損益分岐点を維持しているだけの中小企業には、未来がないのです。

2 返済原資の確保によって会社経営は安定する

「返済原資はどうやったら導き出すことができるのか」という質問が出そうなので、一番簡単な返済原資の計算式が、簡易CF=「経常利益」ー「法人税等」+「減価償却費」です。

これは、あくまでも簡易CFの計算式ですが、銀行員は、決算書や試算表を見るときに、この簡易CFにいち早く注目します。

そもそも、返済原資が確保できていない会社には、金融機関は融資を出すことはできません。

金融機関に限らず、貸金業は貸し付けることは簡単ですが、元本を回収することが一番難しく、金融機関としてのノウハウでもあります。

返済原資の確保を明確に金融機関に提示するために、最も効果的なのが、「資金繰り表」です。

ニューマネーの調達やリスケジュール更新の際には、特に資金繰り表の果たす役割が大きいのです。

ニューマネーをやってもらったら、最低向こう1年間は、返済も含めてしっかりとキャッシュが回ることを明示する必要があります。

リスケジュールについても、元本返済を止めても本業が不振でキャッシュアウトが続くようであれば、リスケジュールに金融機関が応じる合理性がありません。

中小企業経営者は、無借金経営でない限り、損益分岐点ではなく、元本返済を含めた資金が回ることを常に目指し続ける必要があるのです。