【中小企業の銀行対策】借入金は会社の成長エンジンである理由とは?

1 借金は「悪」ではない

今日は、中小企業にとって「借入金は会社の成長エンジンである理由」について考えてみます。

とかく、借入金とか、借金とか、世間のイメージは総じて「ネガティブ」です。

それは、もしかすると、街金とか、保証人とか、借金で自殺した人がいるとか、利息の過払金とか、そういう暗いイメージが付き纏っているからかもしれません。

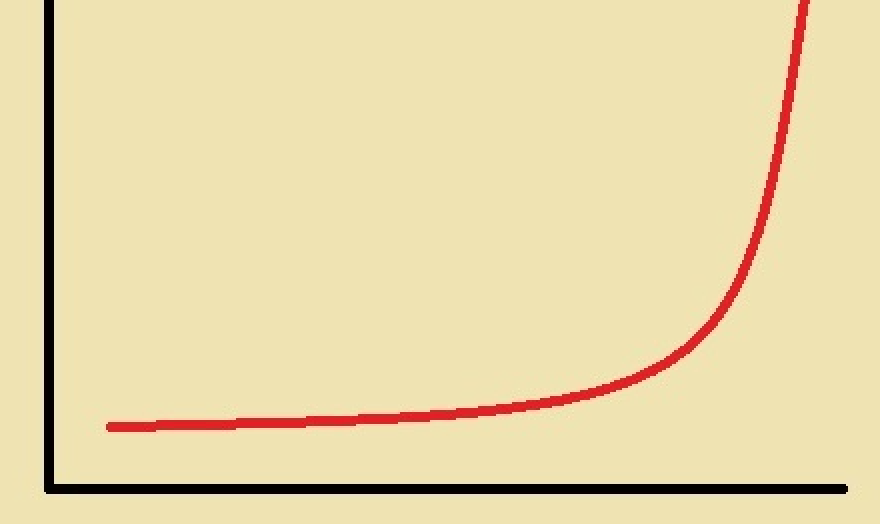

一方で、企業が成長するためには、資金が必要です。

より大きなおカネを調達するために、自社の株式を株式市場への上場も選択肢です。

他方、世の中の中小企業のほとんどは、非上場で、株式を上場したり社債を公募したりする直接金融が叶わないため、金融機関から運転資金や設備資金を調達します。

逆に言えば、金融機関から資金調達が難しい中古車オークション大手といった古物商や、パチンコホールの経営といった会社は、金融機関から資金調達する間接金融をはじめから見切って、いきなり上場を目指したりします。

日本の証券取引所では上場できない場合は、香港でIPOをしたりします。

いずれにしても、会社を、事業をより大きくしようとすると、資金が必要であることは間違いありません。

よって、会社が真っ当な運転資金や設備資金を調達することは決して悪ではないのです。

運転資金とは? 設備資金とは?

次に、運転資金が会社の成長エンジンに理由について考えます。

運転資金とは、在庫が売上となって売掛金として計上され、売掛金が場合によって受取手形に化けて、その後現預金となるまでに一定の期間が必要であるので、それを手当する資金のことを言います。

本来であれば、運転資金の借入金を金融機関から調達すると、返済(一括返済もあれば、毎月長期で返済するパターンもある)をしつつ、最終的に現預金が増えるはずです。

設備資金とは、機械を購入する資金を超足することによって省力化と生産効率向上を実現し、収益力を大きく引き上げることを目的とします。

このように、運転資金然り、設備資金然り、金融機関の借入金は、他でもなく、中小企業にとって「成長エンジン」そのものです。

しかしながら、運転資金を借入れたにもかかわらず資金が枯渇するのは、もしかすると、ビジネスモデルそのものに問題があるかもしれません。

設備資金を調達したにもかかわらず収益力が向上しないのは、設備投資自体が過剰であったことが懸念されます。

もしかすると、失われた10年か、30年の間、日本が経済成長しなかったばかりに、借入金のコスト(支払利息)は少なくて済みましたが、中小企業がイノベーションを怠ってきたのかもしれません。

中小企業経営者は、運転資金も、設備資金も、本来の金融機関からの借入金の効果を自社に置き換えて、過去の成功体験に縛られることなく、次の成長戦略を構築していく必要があるのです。