【中小企業の銀行対策】マイナス金利解除が中小企業・小規模事業者に及ぼす影響とは?

今日は、中小企業の銀行対策として、マイナス金利解除が中小企業・小規模事業者に及ぼす影響について考えます。

今日の論点は以下の2点。

1 中小企業にとって一番の関心事は短プラの動向である

2 マイナス金利解除が地域金融機関に及ぶ影響を考える

どうぞ、ご一読下さい。

1 中小企業にとって一番の関心事は短プラの動向である

祝日前の一昨日、我が国の中央銀行である日本銀行は、マイナス金利を解除することを正式に公表しました。

マイナス金利解除については、マクロ的なお話を中心に、様々なチャンネルでコメントがされています。

マクロ的なお話に加えて、一般の消費者の強い関心事である住宅ローンの金利の動向についても、広く語られています。

今日は、既に、様々なチャンネルで語られているマイナス金利解除に関するマクロ的な話と住宅ローンの金利動向はさておいて、北出は評論家ではなく、中小企業の現場を歩く立場として、中小企業、小規模事業者にとって、マイナス金利解除がどのような影響が及ぶのかについて、フォーカスして考えてみます。

マイナス金利解除によって、中小企業、小規模事業者にとって、最もわかりやすく、最も経営者を困らせる「支払利息の増加」が避けて通れなくなります。

中小企業、小規模事業者のメインバンクとして、メガバンク(みずほ、三菱UFJ、三井住友の3行)をメインとしているのはむしろ少数派で、地方銀行、第二地方銀行、信用金庫や信用組合といった地域金融機関をメインバンクとしているケースが圧倒的に多いはずです。

中小企業向け事業資金の金利の決まり方の主流は、「短プラ連動」です。

短プラとは、短期プライムレートを略したもので、メガバンクで年率1.475%、地方銀行で年率1.875%程度(銀行によって多少差があります)、第二地方銀行で年率2.000%程度となっていて、信用度(格付や債務者区分)によって、上乗せ幅が変わります。

例えば、地銀A行の短プラが年率1.875%の場合で、A行の格付によって上乗せ幅が0.25%のX社のケースでは、X社の適用レートは年率2.125%となりますし、より格付低く、債務者区分がその他要注意先のY社であれば上乗せ幅0.875%のケースでは、Y社の適用レートは年率2.750%となります。

地方銀行の短期プライムレートは、2006年夏頃から動いておらず、かれこれ、18年近くも変動がありません。

上記のX社とY社のケースはあくまでもサンプルのようなもので、あまり参考にはならないかもしれませんが、短プラの上乗せ幅は融資先によって相応の差が生じているのが現実です。

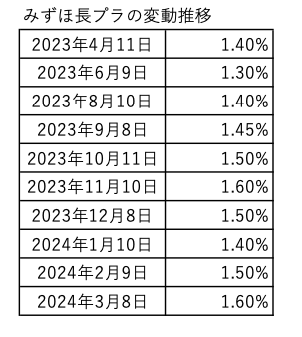

また信用金庫等の場合、独自の短プラのようなものは存在しないようで、みずほ銀行の長プラ(長期プライムレート)連動となっているケースが散見されます。

みずほ銀行の長プラは、10年ものの日本国債の利回りにかなり忠実なので、地銀短プラが動いていないにもかかわらず、小幅ながらも、変動しています。

みずほ銀行の長プラの過去1年間の変動推移は、下記をご参照下さい(日本銀行・長・短期プライムレート(主要行)の推移)より抜粋)。

但し、長プラ連動になっていても、長プラが変動する都度、自動的に変動しているわけでもないようで、更新や書き換えのタイミングのみ、変動するのかもしれません。

いずれにしても、一足飛びに地銀、第二地銀短プラが上昇する可能性は低いものの、今後、若干の短プラが上昇する可能性は払拭できません。

仮に、コロナ資金を含めた有利子負債が300百万円の中小企業の場合、短プラが年率0.25%上昇した場合、年間の支払利息の増加額は750千円です。

ざっと言えば、103万円の壁の範囲内で働く従業員1名分というイメージになります。

たかが750千円なのか、されど750千円なのか、中小企業個々の収益状況にもよりますが、突然降って湧いたような思わぬコストアップを中小企業経営者は見過ごすわけにはいきません。

支払利息の増加分がそのまま経常損益の減益となることを、中小企業経営者は再認識しておく必要がありそうです。

2 マイナス金利解除が地域金融機関に及ぶ影響を考える

次に、中小企業にとって、重要な資金調達源である地域金融機関にとって、マイナス金利がどのような影響が及ぶのかについて掘り下げてみます。

既に、様々なチャンネルでメガバンク等大手金融機関の預金金利の引き上げ等が報じられています。

地銀、第二地銀、信金、信組といった地域金融機関の経営にマイナス金利がどのような影響が及ぶのでしょうか?

そもそも、中小企業の多くがメインバンクとしている地域金融機関の経営体力が落ちてしまうと、積極的に融資を増やすようなリスクテイクに及び腰になってしまいます。

それこそ、バブル崩壊後、日本全国を覆い尽くした金融不安(拓銀・兵庫銀行・木津信組の破綻や足利銀行の国有化など)が発生してしまうと、貸し渋りどころか、貸し剥がしが起こってしまいます。

地域金融機関の経営が健全でないと、中小企業が成長するために必要不可欠な設備資金や増加運転資金の調達にも支障が出かねません。

中小企業にとって、メインバンクが元気でいてくれることが、極めて重要なことなのです。

メガバンク等大手金融機関だけではなく、地域金融機関でも、マイナス金利解除は、収益にはプラスに働きます。

その理由としては、上記がお話しした短プラが上昇すると同時に、自動的に貸出金利がアップします。

金融機関にとって、自動的に貸出金利がアップすることは、新規融資や追加融資を行うことなく、濡れ手に泡で、売上が増加します(金融機関にとっての一番大きな売上高が貸出金から得られる貸出金利息であるため)。

一方、調達源である預金については、預金金利は、そもそも当座預金は預金金利はつきませんし、当座預金以外の普通預金等の流動性預金の預金金利も上がったとしても未だほとんどゼロの状態です(報道では、メガバンクが普通預金金利を20倍に引き上げると報じていますが、年率0.001%から年率0.020%になったところ、実質ほぼ0であることには変わりません)。

さらには、地域金融機関にとって預金の大きなウェイトを占める定期性預金の場合、次の満期日までは、マイナス金利時代の低金利が続きます。

つまり、売上に当たる貸出金利息は自動的に上がって増収となる一方で、調達コストである預金金利の引き上げは後ずれするというわけです。

したがって、マイナス金利解除のような金利引き上げ局面では、金融機関は大儲けというわけです。

ところが、個別の地域金融機関が大儲けとなるのか、大した恩恵を受けられないのかの運命を分けるのが、個々の金融機関の「預貸率」です。

預貸率とは、貸出金残高を預金残高で割って求められるものです(「預貸率」=「貸出金残高」÷「預金残高」×100%)。

わかりやすく言えば、預金として仕入れたおカネをどのくらい貸出金として運用できているかを示す指標で、預貸率が高い金融機関ほど貸せているということで、預貸率が高い金融機関ほど、運用力が高い一方、運用力の弱い金融機関は預貸率が低位となることが一般的です。

預貸率が高い金融機関ほど、短プラ上昇の恩恵が大きく、増収幅がより大きくなる一方で、預貸率の低い金融機関は短プラ上昇の恩恵が薄いだけではなく、貸せていない資金を日本国債や社債等で運用するため、金利上昇局面では債権安が進むのが一般的なので、資金運用のため保有している公社債に含み損が発生する可能性が高まります。

マイナス金利解除によって、預貸率が高い金融機関は収益がより改善するのに対して、預貸率の低い金融機関は経営体力の低下が懸念されかねないのです。

中小企業経営者は、自社のメインバンクの直近の収益状況と預貸率をディスクロージャー誌でネット上で確認しながら、マイナス金利解除を念頭に、自社のメインバンクの貸出スタンスを見極めておく必要があるのです。